Economy

Stripe fait face à une facture fiscale de 3,3 milliards d’euros à l’expiration des actions des employés – The Irish Times

:quality(70)/cloudfront-eu-central-1.images.arcpublishing.com/irishtimes/ARRQZJ5OGR4VG6O4KYXRLRIK74.jpg)

Stripe, l’une des startups les plus précieuses au monde, a déclaré aux investisseurs qu’elle prévoyait d’utiliser l’argent reçu lors de sa dernière levée de fonds pour aider à couvrir une facture fiscale d’environ 3,5 milliards de dollars (3,3 milliards d’euros).

En utilisant une évaluation explicative de 55 milliards de dollars, le géant des paiements a déclaré qu’il cherchait à lever environ 2,3 milliards de dollars pour couvrir les retenues d’impôt au premier trimestre, selon un document d’investisseur. Il prévoit de retenir 500 millions de dollars et 700 millions de dollars supplémentaires d’impôts plus tard cette année et l’année prochaine, respectivement.

La société prévoit également d’utiliser 600 millions de dollars en collecte de fonds pour exercer certains choix des employés, selon la présentation, qui a été distribuée aux riches clients de Goldman Sachs.

Une porte-parole de Stripe, dont le siège est à San Francisco et à Dublin, a refusé de commenter. Les représentants de Goldman n’ont pas immédiatement répondu à une demande de commentaire.

Le document montre combien Stripe cherche à lever des investisseurs dans les semaines à venir, alors qu’il poursuit une campagne de financement qui a commencé en janvier, lorsqu’il a embauché des banquiers d’investissement chez Goldman Sachs et JPMorgan Chase alors qu’il évaluait les options pour lever des fonds ou devenir public. . Lors de conversations récentes avec des investisseurs, la société a discuté d’une valorisation de 50 milliards de dollars, par rapport à la valorisation de 95 milliards de dollars qu’elle a reçue lors de sa dernière levée de fonds auprès d’investisseurs extérieurs.

Tout au long de la période de collecte de fonds, Stripe a insisté auprès des investisseurs sur le fait qu’elle n’avait pas besoin de liquidités pour financer les opérations commerciales normales. Au lieu de cela, au milieu de la quête de liquidités de Stripe se trouvent les soi-disant unités d’actions restreintes à double déclenchement de la société. Depuis des années, l’entreprise distribue des unités pour attirer et retenir les talents.

En règle générale, les employés qui reçoivent de telles actions doivent lever deux obstacles pour les faire payer : premièrement, les actions doivent être attribuées. Deuxièmement, la société doit avoir un événement de liquidité tel qu’une offre publique initiale pour pouvoir vendre ses actions. Lorsque cela se produit, l’employé est confronté à un impôt personnel plus élevé et peut utiliser le produit de la vente de ses actions pour couvrir cela.

Mais les marchés des capitaux sont en grande partie fermés depuis des mois, ce qui rend difficile pour Stripe de faire ses débuts publics. Aujourd’hui, l’entreprise est confrontée à un problème imminent. De nombreux employés plus expérimentés de Stripe pourraient bientôt expirer à moins que le conseil ne renonce à ce deuxième déclencheur. Mais cela laisserait les employés soudainement confrontés à un impôt personnel plus élevé sans aucun moyen de vendre les actions pour les payer.

Le document montre que Stripe a deux objectifs dans sa dernière levée de fonds : collecter suffisamment d’argent pour couvrir la facture fiscale imminente à laquelle les premiers employés seront bientôt confrontés, puis organiser une offre publique d’achat pour permettre à ces employés de vendre au moins une partie de leurs actions.

Dans la présentation, Stripe a déclaré avoir généré 14,3 milliards de dollars de revenus en traitant 816 milliards de dollars de volume de paiements l’année dernière. La soi-disant marge de transaction avant pertes de la société – une mesure du revenu net – a atteint 3,17 milliards de dollars, soit 0,38% du volume total. Cela se compare à 17 points de base pour le concurrent Adyen, selon la présentation.

« Les tendances séculaires des parts de marché favorisent Stripe et d’autres concurrents de haute technologie », a déclaré Stripe dans le document. « La croissance des paiements n’est pas un jeu à somme nulle. »

La société a déclaré qu’elle remportait environ 44% des nouvelles opportunités pour lesquelles elle était en concurrence, et que seulement 9% des affaires potentielles allaient à un concurrent. Les 47% restants, a déclaré Stripe, « représentent des opportunités où le client a abandonné le processus ou lorsqu’aucune donnée fiable n’est disponible sur le résultat final ».

La société a également promu des efforts plus récents, notamment des travaux de publication. Ce module, qui permet à Stripe de rivaliser avec d’autres startups comme Marqeta, offre aux clients la possibilité de créer un programme de carte marchand.

Stripe a déclaré dans la présentation que la société est sur la bonne voie pour gagner 127 millions de dollars en marge de transaction avant pertes d’ici 2024, contre 37 millions de dollars l’année dernière. -Bloomberg

« Spécialiste de la télévision sans vergogne. Pionnier des zombies inconditionnels. Résolveur de problèmes d’une humilité exaspérante. »

Economy

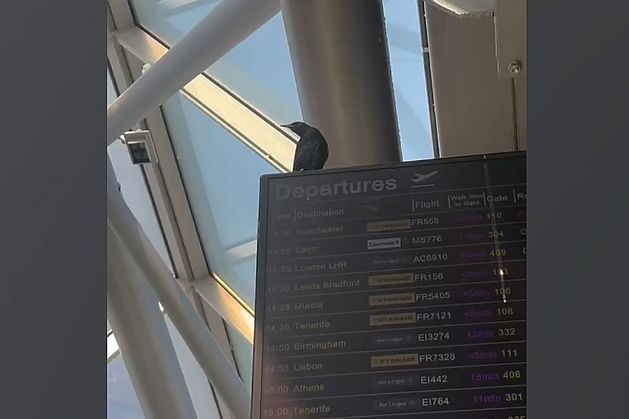

Un oiseau piégé dans le terminal de l'aéroport de Dublin « erre dans la confusion pendant plus de 40 jours » car son élimination « n'est pas une tâche facile »

Un militant des droits des animaux a déclaré que l’oiseau « errait confusément, à la recherche de restes de nourriture pendant plus de 40 jours.

« Nous notons des inquiétudes concernant l'oiseau vivant actuellement dans le terminal 1 de l'aéroport de Dublin », avait précédemment déclaré l'aéroport de Dublin sur Twitter.

« Aider un petit (et très rapide !) oiseau à sortir d'un bâtiment aussi immense et bondé n'est pas une tâche facile. Mais l'équipe de l'aéroport se saisit du dossier et, en consultation avec des experts de la faune et des oiseaux, mène une opération qui aura l'oiseau reprendra son chemin en toute sécurité très bientôt.

« En attendant, le public peut être assuré que l'oiseau reçoit suffisamment de nourriture et de boisson et qu'il est en bonne santé. Le retour en toute sécurité de l'oiseau dans la nature est une priorité absolue et nous remercions le public d'avoir confié son sauvetage au public. professionnels. »

Le militant Caoimhe Laird Phelan lance un appel pour sauver l'oiseau, une espèce d'étourneau sansonnet, qui serait là depuis plus de 40 jours.

« C'est la saison de reproduction, c'est le printemps, ils devraient voler d'arbre en arbre pour collecter du matériel de nidification afin de pouvoir avoir des bébés, sans errer confusément dans la station à la recherche de restes », a-t-elle déclaré.

« Être piégé à l’intérieur sans nulle part où s’échapper est très stressant pour un oiseau sauvage. Il est déjà dans un état de panique alors qu’il vole constamment vers les fenêtres du ciel pour trouver une issue.

Les étourneaux seraient piégés dans le terminal 1 de l'aéroport de Dublin depuis le 8 mars.

« Il ne sait pas que le hall des arrivées dans lequel il se trouve est au troisième étage et que pour sortir du bâtiment, il devra descendre deux volées d'escaliers pour atteindre une porte à la porte d'embarquement.

« C'est quelque chose qu'il n'a jamais pu comprendre car ces portes sont ouvertes par intermittence dans le seul but de permettre aux passagers de monter à bord de l'avion.

« Les aéroports ne sont pas leur habitat naturel et ne produisent pas de vers ni d’insectes à manger. Les étourneaux ne trouveront pas la nourriture et l’eau dont ils ont besoin.

«J'étais en voyage vendredi dernier et j'ai remarqué un étourneau maigre faisant des cercles autour du terminal 1. J'ai demandé à quelques membres du personnel, et personne ne semblait trop dérangé par sa présence ou par le début des secours.

«J'avais le sentiment qu'il était là depuis un moment, alors j'ai filmé quelques clips et réalisé une vidéo racontant son histoire et je l'ai mise en ligne.

« Cela a pris de l'ampleur et j'ai appris qu'il y avait été aperçu pour la première fois le 8 mars. À partir d'aujourd'hui, cela signifie qu'il est là depuis 42 jours », a-t-elle déclaré.

Caoimhi espère que l'aéroport de Dublin « assumera la responsabilité de mettre en place des procédures appropriées lorsque la faune est piégée entre ses murs ».

Kildare Wildlife Rescue a déclaré avoir reçu plusieurs demandes de renseignements concernant l'oiseau piégé.

« Nous avons reçu plusieurs rapports de personnes ayant vu une vidéo de cet étourneau en ligne », a-t-elle déclaré.

« L'aéroport n'a pas été en contact avec nous, mais même s'il l'était, nous ne pouvons malheureusement pas faire grand-chose pour aider dans cette situation.

« Puisque les étourneaux peuvent voler dans un grand espace ouvert avec de hauts plafonds, il ne serait pas possible de les attraper avec un filet.

« Le conseil habituel pour les oiseaux piégés dans les bâtiments est d’éteindre toutes les lumières et d’ouvrir toutes les fenêtres/sorties. Cela doit être fait pendant la journée afin que l’oiseau ne s’envole pas dans l’obscurité.

«Nous ne pouvons que supposer que l'aéroport ne sera pas en mesure de suivre ces conseils pour des raisons de sécurité et de logistique.

« Comme il est là depuis des semaines, nous pouvons au moins être assurés qu'il trouve de la nourriture et de l'eau quelque part – soit il est intentionnellement nourri par le personnel ou les voyageurs, soit il est capable de trouver de la nourriture et de l'eau par lui-même.

«Nous contactons nous-mêmes l'aéroport de Dublin et serions heureux de leur parler plus en détail et d'envisager des options potentielles s'ils nous répondent.

« La situation est loin d'être idéale ; « Nous espérons que tôt ou tard, il pourra s'en sortir », a-t-il ajouté.

Gillian Baird de la DSPCA a ajouté qu'il pourrait être difficile de faire sortir l'oiseau de l'aéroport.

« Le problème avec les étourneaux est qu'ils ont tendance à trouver leur chemin, quelle que soit la direction qu'ils prennent », a-t-elle déclaré. « À l'heure actuelle, ce qui se serait passé, c'est que l'oiseau aurait pu construire un nid et pondre des œufs », a-t-elle déclaré.

« Certains poussins pourraient bientôt éclore, c'est donc très difficile.

« Ce que nous disons à quelqu'un qui a un oiseau coincé dans son bâtiment, c'est d'éteindre toutes les lumières, d'ouvrir les portes, de mettre des graines à l'extérieur et de laisser l'oiseau tranquille.

« Mais ce que je vois, c'est que l'oiseau est piégé dans un bâtiment aéroportuaire doté de nombreux plafonniers. Il serait donc impossible d'éteindre les lumières car c'est une zone très fréquentée. L'oiseau ne sera jamais laissé seul. »

« Spécialiste de la télévision sans vergogne. Pionnier des zombies inconditionnels. Résolveur de problèmes d’une humilité exaspérante. »

Economy

Le propriétaire irlandais indépendant Mediahuis est en pourparlers pour racheter Journal.ie – The Irish Times

:quality(70)/cloudfront-eu-central-1.images.arcpublishing.com/irishtimes/LMA2PTBA7JJEAWS6264HMSESLM.jpg)

L'éditeur irlandais indépendant Mediahuis Ireland est en pourparlers pour acquérir le fournisseur d'informations en ligne The Journal ainsi que sa publication sportive et podcast sœur. the42.ieSelon des sources.

La valeur de l’accord potentiel serait de l’ordre de « quelques millions à un chiffre ».

« Mediahuis note des spéculations concernant une éventuelle acquisition », a déclaré une porte-parole de l'éditeur. « Comme toujours, Mediahuis ne souhaite pas commenter de telles spéculations, sinon pour dire que nous continuerons à étudier et à évaluer toutes les opportunités qui se présenteront. »

Journal Media a été fondée en 2010 par les frères Brian et Eamonn Fallon. Les efforts pour obtenir les commentaires de la famille de Fallon ont échoué.

La vente est gérée en interne par Journal Media, la société à l'origine des deux publications. Il semblerait que Business Post, contrôlé par Kilcullen Kapital Partners et l'homme d'affaires de Galway Enda Okoinen, ait fait l'objet d'une offre sous-évaluée pour l'entreprise.

Le42.ie Elle fonctionne sur abonnement, tandis que la revue est ouverte aux contributions des lecteurs. Journal Media a fermé un site d'information sur la culture populaire. DailyEdge.ieen 2019 et au-delà Forums.ie Business News Service l’année suivante. La récente fermeture a été imputée aux mesures de réduction des coûts prises par l’entreprise pendant la pandémie.

Journal Media ne dépose pas d'états financiers séparés auprès du Bureau d'enregistrement des sociétés. Au lieu de cela, les chiffres consolidés sont transmis à la société mère ultime, DML Capital Unlimited.

Eamonn et Brian Fallon ont marqué une première fois le paysage numérique irlandais en créant Putain.ie Le site immobilier en 1997, alors qu'ils avaient respectivement 20 et 15 ans. Ils ont fusionné cette entreprise avec leur société sœur Annonces.ieAvec Schibsted Media Group basé en Norvège DoneDeal.fr En 2015.

La coentreprise qui en résulte, Distilled Ltd, est détenue à 50 pour cent par la famille Fallon, qui détient ses actions via DMG, et à 50 pour cent par Adevinta, une filiale de Schibsted.

Mediahuis Group, basé en Belgique, a acquis Independent News & Media (INM), alors cotée en bourse, en 2019 et l'a ensuite rebaptisé Mediahuis Ireland.

Outre l'Irish Independent, Mediahuis Ireland publie le Sunday Independent, le Sunday World, le Belfast Telegraph, le Sunday Life et neuf titres régionaux.

Le groupe mère est également présent en Belgique, aux Pays-Bas, au Luxembourg et en Allemagne.

Mediahuis Ireland a confirmé la semaine dernière avoir réduit ses effectifs de 50 personnes dans sa division d'édition, ce total incluant un certain nombre de licenciements obligatoires. L’entreprise employait près de 550 personnes début 2024, avant d’annoncer qu’elle cherchait à réduire les effectifs dans sa division d’édition en Irlande.

« Spécialiste de la télévision sans vergogne. Pionnier des zombies inconditionnels. Résolveur de problèmes d’une humilité exaspérante. »

Economy

Comment une fausse publicité pour une célébrité gagnant de l'argent grâce au Bitcoin a coûté près de 10 000 € à un lecteur – The Irish Times

:quality(70)/cloudfront-eu-central-1.images.arcpublishing.com/irishtimes/TEIYANDAA5GCHPE2TRSWWKJXZQ.jpg)

Fin février, une lectrice que nous appellerons Joan était sur Facebook et est tombée sur un article qui semblait provenir d'une source d'information irlandaise réputée, soulignant comment une personnalité de la télévision irlandaise réputée avait réussi à gagner une grosse somme d'argent après quelques années. des plaisanteries. Investir dans la crypto-monnaie.

L’article regorgeait de citations d’autres célébrités irlandaises qui ont également gagné beaucoup d’argent grâce aux crypto-monnaies.

Vous savez probablement où cela va, n'est-ce pas ?

Mais Joan n'a pas fait ça.

« Il y avait un lien dans le contenu, j'ai cliqué sur le lien et je me suis inscrit pour prendre un appel », a-t-elle écrit. « En moins de cinq minutes, un homme m'a appelé, m'a posé quelques questions sur mon âge et, comme j'avais la cinquantaine, m'a proposé une réduction pour effectuer un dépôt. »

Il lui a dit que la caution était normalement de 250 €, mais il l'avait enregistrée pour 200 €. Je pensais à des jours heureux.

« Je lui ai donné les coordonnées de ma carte de crédit pour effectuer le paiement. Il m'a dit que la plateforme fonctionnait sur l'intelligence artificielle et que je n'avais rien d'autre à faire que de voir mon investissement croître. Il m'a ensuite dit qu'on me désignerait un gestionnaire de compte qui le ferait. contactez-moi le lendemain pour me préparer au trading.

Effectivement, l’appel est arrivé et le « gestionnaire d’investissement » – un homme appelé Max – a demandé à Joan de télécharger une application où elle pouvait voir que 200 € étaient désormais 208 €.

«Max m'a dit qu'il travaillait avec une commission de 10 pour cent de mes bénéfices et qu'il toucherait sa commission à la mi-avril», dit-elle.

« Il m'a demandé combien d'argent je voulais gagner, et je lui ai dit que quelques milliers d'euros seraient bien. Il m'a dit que je ne gagnerais pas ce genre d'argent avec un dépôt de 200 €, alors il m'a donné quelques chiffres de bénéfices si je le faisais. pourrait déposer plus d’argent. Il m’a dit que la valeur du Bitcoin était à son plus haut niveau jamais vu et que le bénéfice « logement » arriverait à la mi-avril 2024, et que plus vous investissez, plus vous pourriez rapporter de bénéfices. lui où se trouvait le siège de cette entreprise et il a déclaré : « Max et moi avions l'habitude de nous parler tous les deux ou trois jours au téléphone, principalement pour me tenir au courant de mes revenus », a écrit Joan.

Puis, deux semaines après le premier contact, Max a envoyé à Joan un message sur Telegram disant : « Son service de conformité a besoin d'une pièce d'identité de ma part pour des raisons de conformité. Je lui ai donc envoyé des photos de mon permis de conduire, recto et verso, et il m'a demandé de lui envoyer des photos de mon permis de conduire. lui aussi des photos. Une photo de moi tenant mon permis de conduire.

Fin mars, Joan avait investi 8 500 €.

« J'ai demandé à Max ce qu'il adviendrait de mon solde de revenus à la mi-avril, et il m'a répondu que je pouvais retirer une partie ou la totalité de mon argent, auquel cas je ne paierais aucun impôt. Il a répondu : « Si je laissais une partie ou la totalité de mon argent. mon argent là-bas, je devrais payer des impôts, mais je ne paierais des impôts que sur mes revenus.

«Il m'a dit que j'obtiendrais une attestation fiscale pour les impôts payés en Suisse et que le taux d'imposition y est compris entre 15 et 20 pour cent. Ce type, Max, m'a envoyé une très belle lettre de Pâques pour moi et ma famille. Parfois, il me demandait si ! J’étais obligé de retirer de l’argent, alors j’ai dit « non » et j’étais heureux de continuer à faire croître mes investissements.

« Je réalise maintenant qu'il me posait cette question parce que si je voulais retirer une partie de mon argent, il m'aurait dit qu'il y aurait des impôts à payer et il m'aurait demandé de lui remettre plus d'argent pour ce retrait. »

Fin mars, elle a parlé à une amie de ses investissements.

« Elle soupçonnait vraiment que j'étais victime d'une arnaque, et lorsque j'ai recherché l'entreprise sur Google, tous les avis disaient qu'il s'agissait d'une arnaque. J'étais vraiment nerveux à l'époque à l'idée d'avoir pu me faire arnaquer. »

« J'ai donc testé Max Man en demandant le retrait de mes fonds le jeudi 4 avril 2024. Il m'a envoyé un 'formulaire de retrait' précisant que je devrais payer un impôt et une commission de 1 800 € pour un retrait de 9 000 €. . Je lui ai dit que je n'avais plus d'argent pour payer la taxe/commission. J'ai dit que j'aimerais retirer mon dépôt, auquel cas je n'aurais pas à payer d'impôts. Je lui ai alors dit que je voulais clôturer mes dépôts (c'est ainsi qu'il désigne mon argent sur le marché des changes) et il m'a dit que je faisais une très grosse erreur et que je perdrais tous mes bénéfices. Je lui ai dit que j'étais en crise financière et que j'avais besoin de l'argent de mon dépôt, qui s'élevait désormais à 8 500 euros.

Max lui a dit qu'elle devrait attendre une semaine pour obtenir l'argent et Joan a remercié Max pour son aide.

« Le lundi 8 avril, j'ai ouvert l'application Telegram pour envoyer à Max un message concernant la récupération de mon argent et j'ai découvert que Max avait supprimé toutes nos discussions Telegram et que la connexion à mon compte d'investissement avait également disparu. »

La triste vérité est que son argent a probablement disparu pour de bon, car elle a clairement été victime d’une arnaque à l’investissement.

Nous avons envoyé les détails à Niamh Davenport de FraudSmart, l'unité de cybercriminalité de la Fédération irlandaise des banques et des paiements.

« Les escroqueries liées aux investissements, y compris les escroqueries liées aux cryptomonnaies, sont en augmentation et deviennent de plus en plus sophistiquées et sophistiquées », dit-elle. « Les fraudeurs se cachent derrière des sites Web qui peuvent sembler légitimes et utilisent les médias sociaux et la publicité en ligne pour cibler leurs victimes en leur promettant des rendements élevés, les incitant souvent à partager des informations personnelles et financières.

« Une fois que la victime accepte de payer et que les fonds arrivent sur le compte de l’escroc, le criminel transfère rapidement les fonds vers plusieurs autres comptes, souvent à l’étranger, où ils sont ensuite encaissés. »

Elle a souligné que quiconque pense avoir été victime d'une fraude doit le signaler le plus rapidement possible à sa banque et à An Garda Síochána. Chaque cas de fraude signalé fait l'objet d'une enquête approfondie et les banques et institutions financières feront de leur mieux pour aider les clients à récupérer leur argent, si possible.

Davenport ajoute que comme les fraudeurs ciblent de plus en plus directement les consommateurs, « il est important que nous sachions tous comment nous protéger. En particulier, le public doit se méfier des publicités en ligne et sur les plateformes de médias sociaux, même s'il s'agit de publicités payantes ou soutenues. en utilisant des marques ou des noms de marque familiers Arrêtez de réfléchir et contactez l'entreprise de manière indépendante pour vérifier les détails.

« Spécialiste de la télévision sans vergogne. Pionnier des zombies inconditionnels. Résolveur de problèmes d’une humilité exaspérante. »

-

entertainment2 ans ago

Découvrez les tendances homme de l’été 2022

-

Top News2 ans ago

Festival international du film de Melbourne 2022

-

Tech1 an ago

Voici comment Microsoft espère injecter ChatGPT dans toutes vos applications et bots via Azure • The Register

-

science2 ans ago

Les météorites qui composent la Terre se sont peut-être formées dans le système solaire externe

-

science3 ans ago

Écoutez le « son » d’un vaisseau spatial survolant Vénus

-

Tech2 ans ago

F-Zero X arrive sur Nintendo Switch Online avec le multijoueur en ligne • Eurogamer.net

-

entertainment1 an ago

Seven révèle son premier aperçu du 1% Club

-

entertainment1 an ago

Centenaire des 24 Heures – La musique live fournit une bande-son pour la course